【月度连载】理性思考系列 —— 2024年01月EVA、光伏胶膜评述和展望【SMM分析】

1. 稳定vs.效益,发泡料和光伏料之间的博弈进程如何?

过去的一个月,发泡和光伏是EVA粒子市场最关心的话题。一月起,发泡级EVA粒子的价格爬坡迅速,居于高位。自本月第二周开始,发泡价格快速上调,涨幅明显高于光伏级EVA。相比之下,光伏EVA粒子(28-25)的价格在经历了连续两个月的价格下行后也终于迎来了小幅上调的春天,但是价格上爬的幅度依旧有限。从一月全周期看,光伏粒子价格极差达到 约+ 450元/吨左右,周均上涨约110元/吨。本月,前两周价格上调幅度明显较后两周上调副度更为明显,主流成交从一月初的10500-10600元/吨调整至二月初的11000-11100元/吨的水平。

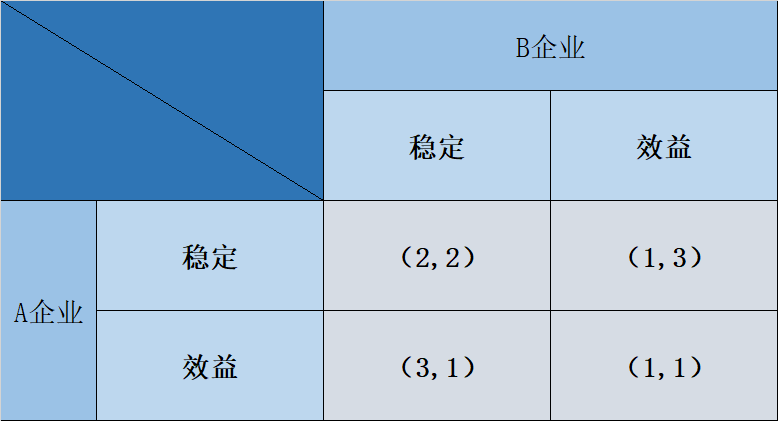

“稳定”和“效益”之间的二元博弈是上游企业为追求纳什均衡始终需要考虑的问题(图1.主导策略博弈模型),也是一直以来上游市场竞争中重点关注的博弈因子。追求稳定意味着抓住了长期合作的客户,在持续交易中薄利多销;效益意味着抓住了市场风口的利润点,在交易中获取到更高的利润,但也因此失去了与长期客户之间的稳定沟通。在当前市场中,发泡相较于光伏的效益明显会更加可观,但是转产发泡则会将光伏客户推到其他同行的怀抱。

图1.理论假设下的主导策略博弈模型

以本月排产和开工的状态看,在当前的博弈状态无法形成合理的纳什均衡。当然,上游企业的博弈理论上也不可能达到均衡(假设前提无法达到一致),产能差异和扩产差异是导致市场博弈激烈的关键原因。对于某些具备充足产能的企业,正在通过增加产能来实现的目标已然成为了对“EVA粒子市场”而不仅仅是“EVA光伏粒子市场”消费者剩余的获取。

很显然稳定和效益之间的取舍,代表着在当前市场宏观战略环境逐渐变动的基调下,各家对于EVA粒子市场的态度。而具备充足产能和扩产计划的企业,则对于市场取舍的思考明显有更坚决的态度。从战略角度讲,这些则更关注如何对整个EVA市场的扩张和获取,因为在他们眼中,发泡和线缆市场份额同样重要。

2. 扩产vs.维持,胶膜的的剩余市场空间几何,红海市场的战略瓶颈如何突破?

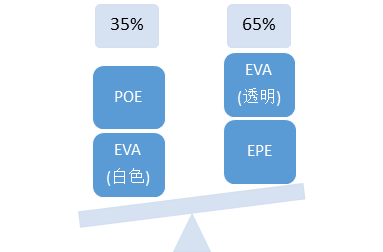

本月的胶膜市场是和谐且稳定的。随着单玻PERC电池的需求降低,光伏级白色EVA胶膜的上产明显放缓。与此同时,光伏级POE胶膜的上产放缓也体现出胶膜厂对于POE胶膜和粒子采购的成本需求考量。从价格上看,本月透明胶膜不同厂家的价格极差约0.2元/㎡附近,POE胶膜极差则约在0.4元/㎡附近,EPE胶膜极差则约在0.3元/㎡附近,整月维持稳定,几乎没有变动。而从订单上看,本月主要的订单为EVA高透膜(透明)和EPE膜,两种类型的订单占比和几乎占到总订单的60%-65%(图2.胶膜订单分布)。从产能方面看,扩产依然是不少企业的主要基调,相比之下继续维持产能稳定不变的企业也不在少数。企业需要思考几个重要的问题:1、保持产能扩张的情况下,需求能否满足供给?2、如果不扩产,能否通过其他路径实现成本降低?3、竞合关系的如何权衡?4、竞价策略是否能够长久?

图2.一月胶膜订单分布

胶膜市场在本月的稳定情绪,以及稳定的价格策略,似乎向市场释放出了一种暧昧的信号,这种信号似乎表现出胶膜企业们逐渐意识到了一个问题:在充斥着同质品的市场中寻求价格博弈的最终结果是不断的拉低自己的利润份额,降低进入门槛,并拱手把自己的市场份额让出,最终形成非良性循环的竞争环境。

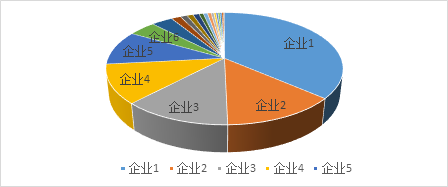

当前国内胶膜企业的CR5>80%(图3.胶膜企业市场份额(不备注实际比例)),市场整体环境为寡头垄断,竞争态势甚至有种华山论剑的浪漫主义。在这个同质化严重的市场中,寻求“产品差异化”似乎是一种切实可行且具有战略意义的选择。以赛伍应用技术为例,在过去的一年里,该公司通过其光转膜在疯狂“内卷”的市场中稳定撰取了可观的收益。如果说规则是允许拳击手在框架内施展拳脚的擂台,那么寻找蓝海市场则是跳出规则站在游戏制作者的角度审视比赛。

图3.胶膜企业市场份额(无实际比例版)

一月是令各家胶膜厂沮丧的一个月,对于一些胶膜厂甚至可以被称为需要考虑“能不能少亏一点”的一个月。从经济周期的角度看,当前市场尚处于周期性下调阶段,随着后续组件需求上移,胶膜的需求有望在接下来的月份中实现一定程度的提升,从而带动价格的提升。

3. 合作vs.竞争,POE粒子市场寻租前途如何抉择?

一月的POE粒子市场依然属于海外企业,且具有绝对的优势。包括陶氏、三井、LG等在内的一众海外化工企业和代理稳定掌握着国产POE粒子市场的绝对份额。在这种市场氛围下,“寻租”成本是非常高的。各家胶膜商高度期望国产化POE早日实现上产,从而实现改善当前市场格局的目的,而在此前的市场动向中,以万华化学为主的一众化工企业正瞄准POE市场的消费者剩余产研。一月末万华化学、福斯特、天合光能通过资本合作,以71:24:5的持股比,合计出资8亿元人民币成立万旭新材,该公司将成为万华化学在POE领域的销售主体,并对未来市场POE粒子供给提供有力支持。

然而这一系列动作也立即引起了胶膜厂商、组件厂商、外盘POE粒子的担忧。这些担忧包括:国产POE是否能够有效降低市场POE价格?这种合作是否会形成国产化POE的垄断?国产化POE粒子在技术上能否比肩海外进口粒子?预计产能能否实现其宣传口径的目标?胶膜市场的竞争格局是否会因此而变得更加垄断?是否也通过合作构建类似的体系?构建类似体系是是否可行?寻租成本这么高,形成规模后的价格是否可行?等等。

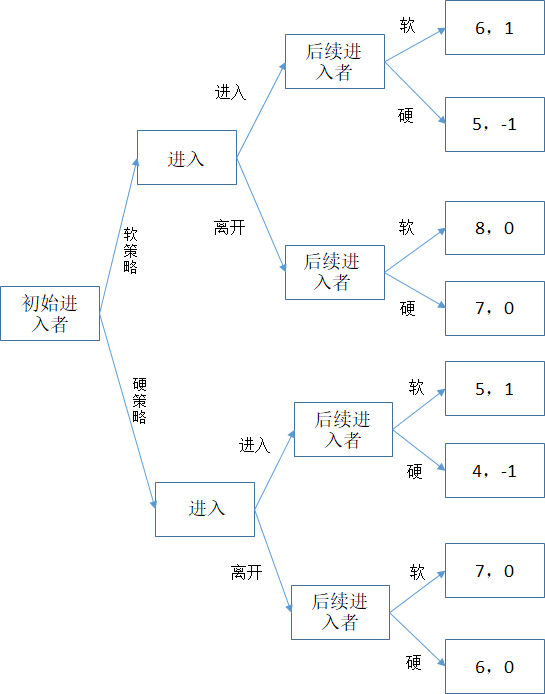

竞争和合作是商战永恒不变的话题,从经济学角度讲,先进入市场的成员具有绝对的话语权和定价权(图4.广义形式下的进入阻止策略博弈模型),享受最大的消费者剩余,而随后的进入者则需要根据自身状况与先进入者的战略态度汲取市场利润。

图4.广义形式下的进入阻止策略博弈模型

本月,全新的LECO工艺也是引起市场强烈反响的重要话题。目前走在LECO工艺第一梯队的企业如晶科、天合光能已经对该工艺有较为成熟的技术支撑。其余组件厂也纷纷加入到这局游戏,或早或晚的加入了产研进程。市场也由此传出了一种声音:“POE一定会被取代”。然而根据目前现实的情况判断,POE胶膜必然会受到LECO工艺影响,但绝不至于被淘汰。对此我们可以尝试做四种假设:

第一种情况,如果成本控制可行,LECO工艺被各家组件厂普及,POE胶膜价格受到影响,价格下调至与LECO工艺价格持平的程度,在这种情况下POE不会被淘汰但是受替代品影响,需求降低价格下降。

第二种情况,成本控制不可行,但是技术验证依旧可行,POE将被继续使用,但是受到市场依旧存在LECO供给,尽管用量不大,但是依然作为替代品或多或少的影响到了需求,POE胶膜价格下降,降幅度较小,这种情况下POE胶膜依然不会被取代。

第三种情况,成本不可行且较高,这种情况下POE胶膜不可能被取代,POE价格近受胶膜需求和粒子市场供给影响。

第四种情况,成本非常可行,但LECO技术并不成熟,短期POE胶膜被取代的可能性依旧不大,受到技术掌握范围影响,LECO专用银供给未必持续稳定,LECO工艺电池供应有限,除非长期看LECO银供应稳定和充足,且组件厂大都挺过研发周期进入上产阶段,LECO工艺电池逐渐普及,在这种情况下POE可以将本到和LECO工本费用成本持平,直到POE无法突破边际成本线,才有一定可能被取代。

结合现实情况,当前状况或较为符合刚才假设的第一种情况,成本或许可行,但是POE还有充分的降价空间,两者共存情况下可能能达到价格调平的期望。

4. 和平vs.暗流,何处是发展的归途?

如果用7个字总结过去的一个月,那么可以被称为:“树欲静而风不止”。下游需求疲软的状态下,胶膜厂商依靠自己长期稳定的客户努力支撑,周期性下调的状况下,尽管价格战暂告段落,但没有任何一方属于战争的赢家。持续下行的利润给各家提起了警示,解决当前经营状况疲软不能坚决依靠战术性的对决,也不能完全等待下游需求的满足。

概率上讲,没有人能绝对肯定未来必然向好。但是还是从概率上讲,抛开一季度不谈,下行的概率也不高。2024年或许会有实现向好的机会,但是面对发展,或许再往后考虑一步更加关键。

春节后,虽然随着组件需求逐步恢复,但是二月生产时间已然不足,可以预料到的是胶膜市场或将进入一季度周期性下滑的最低谷,并随着三月的到来而逐渐向好。如果非竞争格局持续,以稳态竞争、提质降本、非零和博弈为基础持续发展,或许未来市场环境也会因此逐渐向好。2024年或许依旧是暗流涌动的一年,2月、3月依旧难以预料,但是就像多极化世界格局一样,充分的市场竞争、合作才可能是共同发展的和平、合理、理智的路径。

新版网站入口

新版网站入口