【SMM分析】2025年磷酸铁锂行业全面回顾与分析+ 2026年市场展望

本文将从全年市场需求(分动力、储能)、产能与产量(分各代)、行业集中度、企业表现、价格(碳酸锂与加工费)、工艺类型、进出口以及2026年展望进行解析:

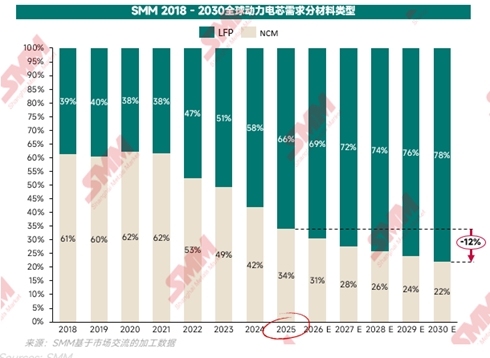

从终端来看,储能领域几乎以LFP技术路线为主,2025年产量约为540 GWh,同比增加约73%。然而,动力领域的技术路径选择近年来持续变化:凭借高安全性、高性价比、技术迭代快等优势,由三元一路领跑快速演变成磷酸铁锂领地不断扩大挤占大量三元市场。

2025年,全球动力电池产量约为1421GWh,同比增加约36%,其中,LFP需求约占66%,预计2027年在储能需求持续向好,叠加海外电池厂不断布局铁锂电池产能的背景下,全球LFP需求占比将达到70%。

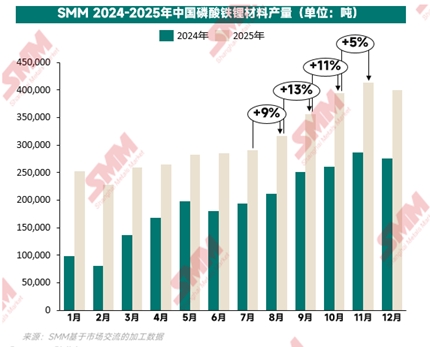

正极材料作为关键原材料,其产量伴随需求与渗透率提高而提高。据SMM数据调研,2025年,全球LFP产量约为377万吨,其中中国产量约为375万吨,同比增加约60%;中国磷酸铁锂年产能约为688万吨,新增产能约46%,年均开工率提高至54%,今年新增产能主要集中在四川、湖北、贵州、湖南等地。

分月份来看,上半年月产量整体维持稳定。下半年自8月起,由于电芯厂为车销传统旺季“金九银十”积极备库以及商用车需求爆发,叠加在政策驱动下,国内外储能需求双旺,材料厂订单猛增,约20家材料厂实现满产或超产,行业月开工率最高近80%,单月产量最高达41万多吨,下半年总产量约占全年总产量58%,同比去年下半年增加约47%。

海外产量方面,目前已有数家欧美、日韩正极厂正加快研发磷酸铁锂材料,由于发展初期时对于技术方向的选择,以及资源及供应链的不完整,发展进度都相对较慢。目前看来,欧美和日韩企业发展速度相差不大,均处在中试或小批量生产阶段,但目标均设定为直接生产高粉体压实(2.60g/cm³以上)产品。目前,海外电芯厂对于我国磷酸铁锂正极材料依赖度高,为了积极配合摆脱中国供应链,海外正极厂研发压力尚存。

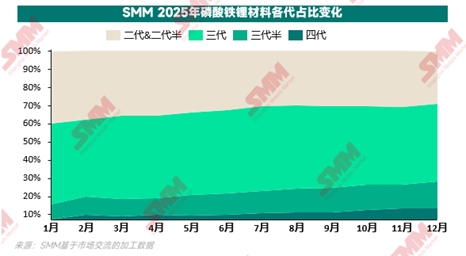

产品结构方面,在全年磷酸铁锂产量中,三代(粉体压实密度达2.50g/cm³)为主流产品,年均占比约为44.8%;二代(粉体压实密度达2.40g/cm³)产量占比逐渐减少,年均占比约为33.5%;二烧品(三代半、四代)在今年持续增量,但受技术壁垒限制,生产企业数量与产能仍较少,尤其对于四代材料而言,目前全国仅有约4~6家磷酸铁锂企业实现稳定生产且批量出货;除了湖南裕能、富临精工和湖南鹏博这三家元老级高压实生产企业外,在今年也涌现出不少进步飞快的二烧/高压实生产企业,如:德方纳米、协鑫锂电、友山科技等;预计2026年将有更多厂家进入这一队列。总的来说,三代半(粉体压实密度达2.55g/cm³)全年产量占比约为11.5%,四代(粉体压实密度达2.60g/cm³)全年产量占比约10.3%。

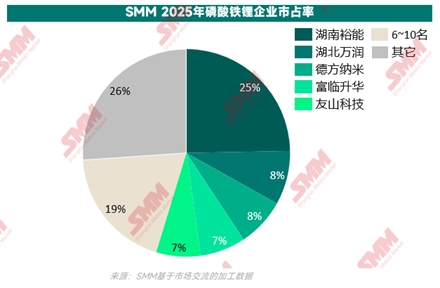

2025年,中国磷酸铁锂行业CR5为54.8%,CR10为74%,头部集中度均较2024年有所减弱,不少三、四梯队材料厂在今年以有竞争力的价格优势获得电芯厂订单,但多数以常规二、三代产品为主。产量排名方面,湖南裕能、湖北万润、德方纳米依然稳居前三;富临升华跃身进入前五、友山科技依然稳居前五;知名LFP企业年产量也在万吨级别以上,如国轩高科、常州锂源、安达科技、泰丰先行、协鑫锂电、融通高科等。

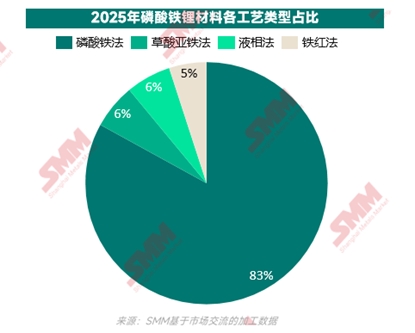

工艺方面,2025年,行业主要以磷酸铁固相法为主,约占83%,其它工艺中,草酸亚铁法约占6%,铁红法约占5%,液相法约占6%。

2025年,磷酸铁法仍然是各大材料厂选择的主要路线,新进的正极厂都以该工艺为主;但不少企业也开始研究不一样得工艺路线:

相对受欢迎的是铁红法,协鑫新能源凭借其优秀的产品表现和高性价比,开始获得不少材料厂的重视,预计2026年或将有更多材料厂开始应用该工艺进行生产磷酸铁锂材料。

德方纳米的液相法技术在今年有所突破,表现亮眼,高压实材料已实现量产并已稳定出货,预计2026年高压实产品出货将继续提高。

草酸亚铁法凭借压实高、寿命长、电性能优、倍率性强等众多优点深受下游电芯厂青睐,除富林升华外,湖南鹏博也出现供不应求的局面,市场口碑佳,预计该工艺路线产能将在2026年继续增加。

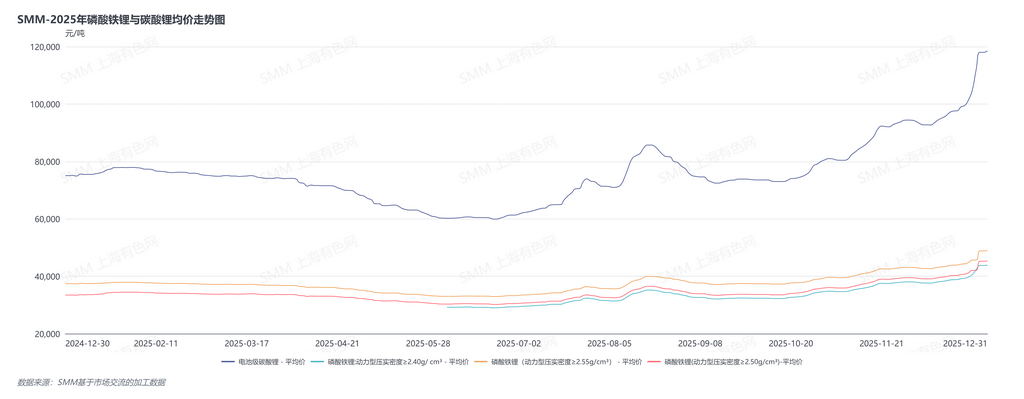

价格方面,2025年,中国磷酸铁锂正极材料价格受到主原料碳酸锂和磷酸铁等价格波动及市场整体供需结构的显著影响。碳酸锂全年价格呈先抑后扬的态势。常规磷酸铁锂单吨均价于6月达到历史最低位- 3.0万元/吨;下半年伴随碳酸锂价格强势飙升,叠加部分加工费提升,磷酸铁锂均价持续上行;截至2026年1月初,单吨磷酸铁锂价格最高已超6万元/吨,前后差异达2倍。

加工费方面,2025年初基本落地一到两轮涨价,涨幅500~1500元/吨。该价格基本维持到三季度。三季度末,受需求增加和前驱体磷酸铁等原料成本提升的影响,磷铁厂和铁锂厂分别开始几轮涨价落地,具体情况如下:

第一轮(9月-11月),磷酸铁企业由原来的10000~10300元/吨涨到10500~10600元/吨(约涨300~500元/吨);少数头部磷酸铁锂企业实现高压实材料涨价落地约1000~1500元/吨,大部分材料厂均未谈涨落地。

第二轮(11月底至12月),磷酸铁企业进一步涨价至10800~110000元/吨(约涨300~500元/吨);首轮未涨价的部分磷酸铁锂企业对常规二、三代产品陆续成功提涨500 ~1000元/吨,但仍有企业未顺利谈涨。

第三轮(12月底至今),磷酸铁企业再一次抬涨价格至11500~11800元/吨(约涨600~800元/吨);此时,部分头部磷酸铁锂企业同时发布减产检修公告,电芯厂感受到供应链危机,顺势就剩下一些未涨价的常规产品落实了涨价结果,并就高压实材料继续上涨了500~1000元/吨左右。

最终,全行业二代材料几乎上涨约500~1000元/吨左右,加工费绝对价格大约在15500元/吨以上,三代几乎涨价约1000~1200元/吨,加工费绝对价格大约在16500元/吨以上,三代半几乎涨价约1000~2000元/吨,加工费绝对价格在17800元/吨以上,四代几乎涨价约1500元/吨~2000,加工费绝对价格在18800元以上。

(以上价格结合了各代产品主要代表型企业价格,各家之间的绝对价格存在差异)

出口方面,2025年1月~11月,累计共出口2.83万吨磷酸铁锂正极材料,同比2024年同期翻12.5倍,结合12月预期来看,25年全年磷酸铁锂正极材料出口量将突破3万吨。出口价格方面,1~11月出口总额为1.51亿美元,单吨价格为5328.49美元/吨,折合人民币约为37156.6元/吨。

展望2026年,磷酸铁锂行业将在结构性分化中持续演进。一方面,技术领先、深度绑定优质客户的企业有望在高端市场获得较强议价权;另一方面,面向同质化市场的常规产能将面临严峻的成本与价格压力。行业整体“增收不增利”的困境,或需通过商业模式的革新来寻求突破。

1. 产能与产量

• 国内:据SMM预测,2026年中国磷酸铁锂名义年产能预计将达约950万吨,但有效产能预计约为900万吨。能落地的新建产能高达250万吨/年以上,高于需求增速,预示着常规产能的竞争仍然激烈。

• 海外:海外新增产能预计为5至10万吨/年,有望于下半年集中落地投产

• 总产量:在电芯企业抢出口、全球新能源汽车及储能政策利好的共同驱动下,预计全球磷酸铁锂正极材料总产量将达560-580万吨,同比增长约55%。

2. 技术迭代:四代材料“量价齐升”,低代材料承压

• 高端紧缺(四代材料):为匹配储能大电芯与高能量密度动力电芯的需求,预计其产量将实现翻倍,市场占比提升至16%-20%,实现量产的企业将突破10家。然而,据SMM测算,2026年电芯厂对四代材料的全年实际总需求约为150万吨,但全年实际总供应量预计仅为100-120万吨,供需偏紧将支撑其维持较强的议价能力。

• 低端过剩(二、三代材料):常规一烧材料产能则依然面临过剩状态。激烈的价格竞争已使其售价击穿成本线,预计愿意生产二代材料的企业将开始减少,多数企业为减亏将生产重心转向三代及三代半产品,但其整体议价能力依然薄弱。

3. 成本与价格:亏损倒逼结算模式变革

• 加工费模式变革:自2023年以来,磷酸铁锂正极企业已连续多年亏损。2025年第四季度,主要原料磷酸铁的价格因上游硫磺价格猛涨而飙升,但大部分企业的加工费未能同步上调,导致企业亏损加剧。为疏解成本压力,部分材料厂已开始与下游电芯厂协商,推行“磷酸铁原料成本与加工费分开结算”的新模式,目前谈判进展积极,有望在2026年落地。

• 碳酸锂结算方式:预计碳酸锂的结算方式将基本维持现状,非客供部分大概率继续执行100%计价(无折扣)。

4. 总结:利润修复之路

2026年,磷酸铁锂行业将沿着 “高端紧缺盈利,低端过剩出清” 的路径发展。全行业利润能否实现整体“翻红”,将取决于高端四代材料的溢价能否覆盖低端市场的亏损,以及 “原料+加工费”分离结算的新商业模式能否广泛推行并有效传导成本压力。行业的健康化发展,亟待通过技术溢价和商业创新来打破“规模扩张却利润微薄”的僵局。

最后,祝磷酸铁锂业内老板们来年顺利发大财!希望行业越来越好,各家在2026年都能有抢眼的表现。

SMM锂电分析师:陈泊霖

SMM新能源研究团队

王聪 021-51666838

马睿 021-51595780

杨朝兴 021-20707860

王子涵 021-51666914

王杰 021-51595902

林子雅 021-51666902

陈泊霖 021-51666836

王易舟 021-51595909

徐萌琪 021-20707868

胡雪洁 021-20707858

杨玏 021-51595898

李亦沙 021-51666730

王照宇 021-51666827

肖文豪 021-51666872

张婧 021-51666878

新版网站入口

新版网站入口