【SMM分析】2025国内三元材料竞争格局回顾

2025年,SMM国内三元材料产量为81.93万吨,同比增加19.36%;海外三元材料产量为24.8万吨,同比下滑23.80%;全球三元材料总产量达到106.73万吨,同比增加5.48%。

2025年,6系三元材料在国内动力市场的主导地位继续稳固。虽然高镍化仍是长期大趋势,但终端车销增速放缓和激烈的价格战,让拥有成本与性能双重优势的中高镍材料,受到了更多国内主流电芯厂和车企的青睐。

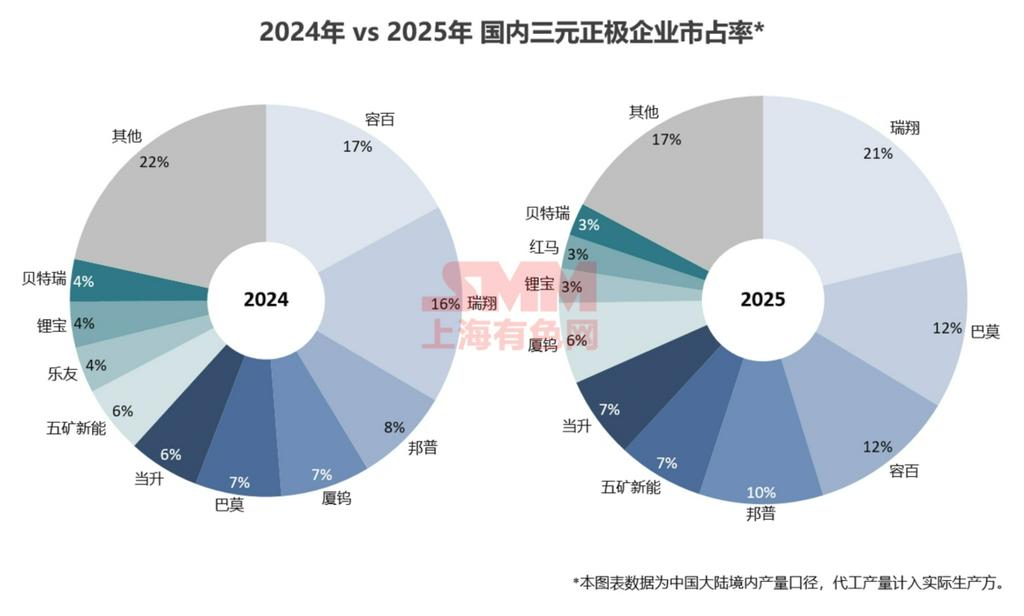

在此背景下,瞄准中高镍市场的部分国内正极厂表现出色。比如瑞翔和五矿新能,通过与下游头部电芯厂深度绑定,出货量快速攀升。瑞翔从2024年到2025年,一跃成为全国乃至全球三元正极市占率第一的企业,形成断层领先。五矿新能也迅速进入国内TOP5阵营。

与此同时,海外三元市场仍以高镍材料为重心。日韩四大电芯厂依旧依赖从中国进口的、拥有品质和性价比优势的三元材料,而海外车企在电动化转型进程中瞄准了中国、欧洲、美国三大主阵营,他们同样依赖来自中国的高镍三元正极。2025年TOP5中的另外3家企业都是瞄准高镍市场的:巴莫凭借领先技术拿下海外超高镍订单快速起量,成为年度黑马;容百深耕高镍领域多年,仍稳坐TOP3交椅;邦普与母公司深度绑定,市占率进一步提升。

2025年,动力市场、小动力市场及消费电子市场分别占据国内三元材料87.8%、7.9%和4.3%的份额,动力市场仍是绝对主力。然而,海内外三元电芯企业竞争格局高度集中,狼多肉少的局面使得各家正极厂都希望能抱住稳定的大腿。为了稳固订单,以极低价格导入新客户,或长期承受微薄利润甚至亏损,已成为国内三元正极厂商的常态。

三元行业已长期处于不健康的状态。产能出清、优胜劣汰是早年快速扩张的必经之路,终端增速放缓也非几家正极厂能合力改变的。但产业链利润分配严重不均,终究不是可持续发展之路。产业链环环相扣,任何一个环节生锈,其他环节必遭波及。

新的一年将依旧是弱肉强食的一年,产能过剩、利润微薄与出口政策变动共同构成了一场严峻的压力测试。在产业链话语权不均的既定格局下,企业真正的核心竞争力究竟何在?上游资源把控、瞄准新兴小动力市场、海外基地加速建设,下一步究竟该迈向哪里?2026年,行业的洗牌与分化的答案,或许就藏在这些战略抉择之中。活下来的未必是最大的,但一定是最能适应这场规则巨变的。

新版网站入口

新版网站入口