【SMM分析】锂价异动调查:矿证危机与产业基本面供需的角力

矿证风波引发碳酸锂期货异动:情绪推涨VS基本面承压

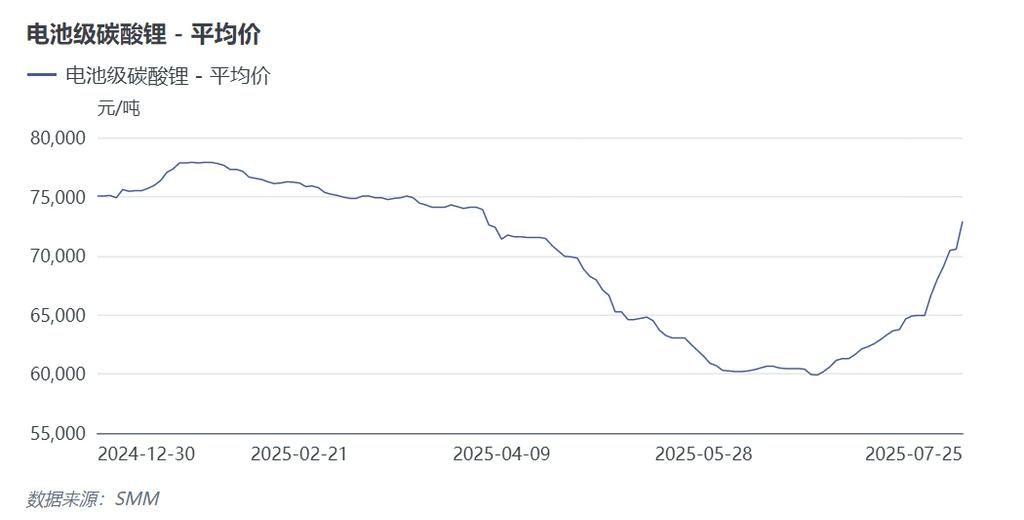

7月24日至25日,碳酸锂期货罕见出现两连涨停,主力合约价格突破8万元/吨,创下年初后的新高。同时,SMM电池级碳酸锂现货价格在7月25日较上一日上涨2350元,均价达到7.29万元。然而,与期货市场的火热形成鲜明对比的是,目前现货市场生产企业之间成交清淡,下游正极材料企业对高价接受度较为有限。这场突如其来的上涨,究竟是供应端真实收缩的信号,还是市场情绪的短期炒作?

政策扰动点燃市场情绪

本轮碳酸锂期货大涨的直接导火索,是江西锂矿采矿证合规问题引发的供应担忧。据市场消息,江西8座锂矿因环保及采矿证问题被要求整改,其中一家头部矿山的采矿许可证将于8月初到期,续证进展尚不明确。若续证受阻,该矿山可能面临短期停产,预计影响月均1万吨LCE(碳酸锂当量)供应。本周关于该企业的相关传闻极多,且均处于半真半假难以证实的状态。从市场流传的消息来看,该企业矿证更新手续可能受阻,且矿山以及当地配套锂盐厂或已在本周停产。但从其余部分消息源反馈来看,该企业在本周的停产主要由设备维护而导致的数日检修。目前来看消息真假依然难断,仍需等待后续事态发展。

与此同时,青海某头部盐湖企业也因传矿证过期及超采问题被检查,可能影响月均4000吨供应。市场同样流传较多该企业后续的供应传闻。一方面,有消息流传该企业或将在后续停产,复产时间未知,且已经通知下游客户长协交付困难。但另一方面,同样有消息声称该企业将维持正常生产,且长协量级维持发运。

据SMM了解,江西部分矿山采矿证确实存在一定历史审批的遗留问题。因2021-2022年锂价快速上行,以及彼时宜春锂云母原矿品位较低,企业为加速锂矿开采冶炼,均申请含锂瓷土矿而非锂矿作为矿证的主要开采品种。在此般操作下,采矿证的审批流程可加速进行且可以跳过时间以及流程更为繁琐的锂矿证审批。此次历史遗留的不规范操作也给此次供给端减量的预期埋下了隐患。

尽管两家企业均未正式发布停产公告,但市场对政策收紧的担忧已迅速发酵。叠加近期“反内卷”政策下资源行业合规审查趋严,资金借机推涨,期货市场情绪迅速升温。

高价遇冷:下游接受度有限,库存压力仍存

尽管期货价格飙升,现货市场却并未同步跟涨。SMM数据显示,碳酸锂现货成交情绪因子从7月24日的2.23降至25日的2.16(0-5分制,数值越低代表市场成交意愿越弱),反映正极材料厂对8万元/吨高价抵触强烈,刚需采购需求较为薄弱。

此外,当前SMM国内碳酸锂库存仍处于14.3万吨的相对高位。若矿证风险未兑现,预期将会给市场价格带来较大的回落风险。

8月供需情况之前预期如何,后续如何看待影响量级?

根据SMM上一月进行的锂电全行业市场月度调研来看,对8月的碳酸锂表观供应预期约为9.96万吨(含国内产量约8.2万吨,净进口约1.7万吨),环比增加1%。8月碳酸锂表观需求预期为9.65万吨,当月静态表观过剩幅度约为3000吨。但在目前供应端的不确定性情况下,SMM对后续产量减少情况分为三种预期,分别为少量,中性,以及超预期:

1. 少量预期:企业矿山采矿证及时批下并维持正常生产,且盐湖企业仅停产个别产线:下半年月度减少量级约为2000-2500吨,对当月的平衡情况以及市场库存去库影响力度相对有限。

2.中性预期:矿山企业自8月起停产2-3个月,而后逐步恢复。盐湖企业自9月起完全停产,恢复时间待定。在此般情况下,SMM预期8月国内碳酸锂产量将减少约8000-10000吨,使得供需情况较大幅度反转;但10月后若矿山企业逐步复产,将在年底使得月度受影响总量预期缩少至5000吨左右。

3.超预期:矿山企业自8月起完全停产,恢复时间待定;盐湖企业自9月起完全停产,恢复时间待定。在此般预期下,2025年8月国内产出将受到约1万吨的减量影响,且后续至年底将会有每月约14000吨的减量影响,使得国内累计库存大幅度去库。下游企业在7月较为长期的库存消耗后对现货的刚需采买以及补库心态发生转变,现货成交意愿上行将带动价格进一步上涨。

多空博弈:停产落地与否成关键

目前市场对后续走势存在明显分歧,核心关注点在于:

-

江西、青海企业是否真会停产? 若停产落地,下半年月均供应或减少1-1.5万吨,加速库存去化,使得价格进一步上涨;反之若矿证顺利续期,当前涨幅可能被逐步回吐。

-

套保与增产能否对冲供应缺口? 部分锂盐厂已在高位锁定利润。截止至7月24日,SMM中国碳酸锂冶炼端周度开工率从5月底的45.75%回升至54.74%,后续持续增量或缓解部分供给减量缺口;

-

政策执行尺度如何?自然资源部对矿证审批的最终决定将影响实际量级。

后市展望:警惕情绪退潮风险

短期来看,资金驱动的上涨行情与产业基本面形成一定程度的背离,市场波动风险加大。8月初江西矿证续期结果及青海盐湖整改进展,将成为下一阶段价格走势的关键节点。若企业实际停产减量情况不及预期,碳酸锂价格或再度转为下跌行情。"反内卷"政策重塑行业秩序,有助于淘汰多余产能以及不合规企业,使得锂价回归生产企业有利润的水平,推动锂行业长期有序发展。但短期资金的扰动对价格影响较大,且当下闲置产能的复产仍可能压制价格上限。

(注:文中涉及企业停产传闻均未获官方确认,实际影响以企业公告为准。)

新版网站入口

新版网站入口