【SMM分析】天合光能完成向 T1 Energy 出售 5GW 美国组件工厂

天合光能(Trina Solar)已正式完成将其位于美国德克萨斯州 Wilmer 的 5GW 太阳能组件制造工厂出售给 T1 Energy(原名为 FREYR Battery)。该交易最初于 2024 年 11 月宣布,并计划将于 2025 年 12 月底彻底完成所有股权和资产交割。

通过此次交易,T1 Energy 获得了美国本土的制造能力,从而有资格获得《通胀削减法案》(IRA)下的 45X 生产税收抵免;而天合光能则通过“轻资产”模式回笼资金,规避了地缘政治风险,同时保留了该公司的少数股权(约 17.4%)以维持在美国市场的战略存在。

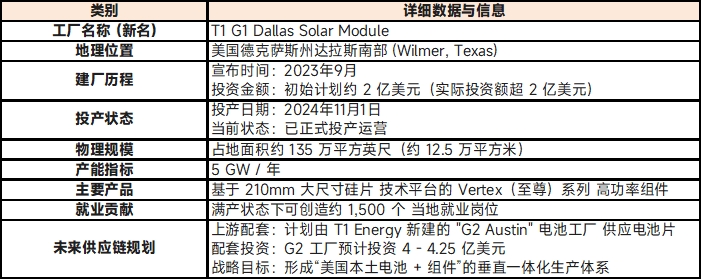

德州 Wilmer 5GW 组件工厂是天合光能在美国建立核心制造能力的战略基石,其发展时间线如下:

根据 2024 年底签署的协议及 2025 年的最终交割情况,总交易对价约为 3.4 亿美元(部分调整后约为 3.8 亿美元),支付方式为“现金+债务票据+股权”的组合:

- 现金支付:1 亿美元。

- 贷款偿还:偿还公司间贷款约 5000 万美元。

- 优先票据:面值 1.5 亿美元的贷款票据(Loan Note)。

- 股权置换:分两阶段进行的股权转让。

- 第一阶段(2024年底):天合收到 1000 万美元现金、1.5 亿美元票据及首批 T1 Energy 普通股(约 1540 万股)。

- 第二阶段(2025年12月完成):剩余的约 1790 万股普通股完成转让。

截至 2025 年 12 月交易全部完成后,天合光能持有 T1 Energy 约 4590 万股,占股比例约为 17.4%(由于 T1 Energy 后续增发导致天合的持股比例较最初预计的 19% 有所稀释)。

对于卖方天合光能而言,此次交易的核心逻辑在于规避日益严苛的贸易壁垒并优化资本结构。面对美国针对中国光伏企业持续加码的“双反”调查(AD/CVD)及关税政策,天合光能通过将资产剥离给具有欧美背景的 T1 Energy,不仅使工厂产品确立了“美国本土制造”的身份以规避所有权风险,还成功实现资产货币化,回笼数亿美元现金以显著改善资产负债表。更为关键的是,天合光能并未就此退出,而是通过持有 T1 Energy 的股权以及安排 Mingxing Lin 和 Dave Gustafson 等高管进入 T1 董事会与管理层,持续维持对美国市场的深度参与和战略影响力。

买方 T1 Energy 的战略动机则聚焦于锁定政策红利与实现业务的快速转型。此次收购的核心驱动力在于获取《通胀削减法案》(IRA)第 45X 条款下的生产税收抵免,这为公司提供了直接且巨大的现金流支持。通过接手这一已投产的优质资产,T1 Energy 成功摆脱了此前在电池制造领域(如挪威 Giga Arctic 项目)面临的困境,从一家无收入的电池初创公司迅速转型为拥有正向现金流的太阳能制造商。此外,预期该工厂(G1)还将进一步带动奥斯汀电池厂(G2)的建设,助力 T1 Energy 构建起“组件+电池”的完整美国本土垂直一体化光伏供应链。

新版网站入口

新版网站入口