【SMM分析】海外需求拉动8月电池排产 大尺寸加速替代

据SMM调研显示,8月份样本内全球光伏电池排产在59GW左右,环比增长1.7%。其中,中国境内排产58-59GW,环比增长2%,行业开工率为61%。这一增长主要得益于海外市场需求的持续拉动。

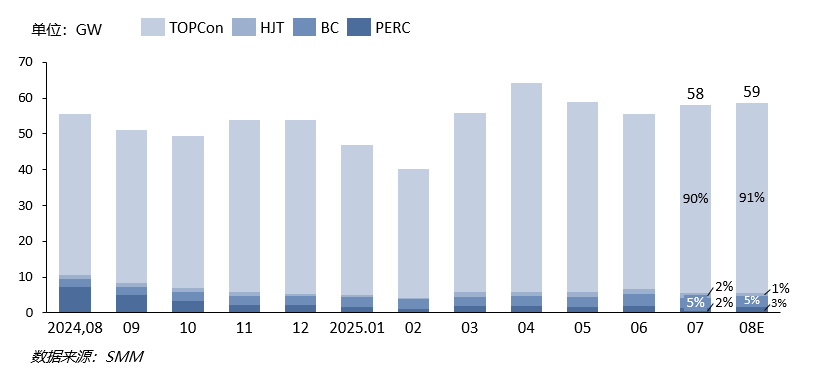

从技术路线看,市场结构正在发生显著变化。P型电池在国内市场的排产占比小幅提升至3%,而N型电池整体呈现温和增长态势。具体来看,TOPCon技术占比从7月的90%进一步提升至91%,继续巩固其市场主导地位;HJT技术则因集中式市场需求疲软而大幅下滑至1.2%;BC技术凭借分布式市场的需求支撑,占比上升至5.3%。

过去一年间TOPCon技术的市场份额已实现近10个百分点的同比增长,其技术成熟度、市场需求优势和生产经济性共同推动了这一趋势。与之形成鲜明对比的是,PERC技术持续萎缩,8月占比已降至3%,目前主要依靠海外订单维持生产。BC技术则在国内外分布式市场的带动下保持稳定增长。

2024.08-2025.08不同技术路线电池的月度产量占比

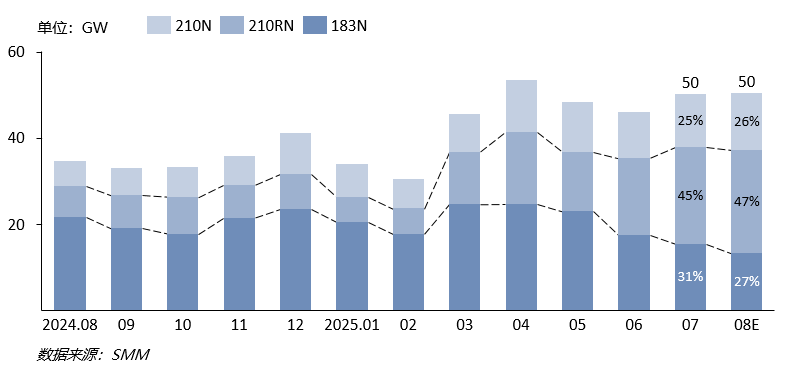

从尺寸看,市场继续向大尺寸电池倾斜。183N的排产占比持续下降,从7月的31%降至8月的27%,而210系列依然保持增长:210RN占比从45%升至47%,210N占比也从25%提升至26%。其中210N因下游周期性备货需求,8月订单情况显著改善。

2024.08-2025.08 TOPCon 210N/210RN/183N电池的月度产量占比

这一趋势主要源于大尺寸电池更具竞争力的单瓦成本优势,以及183N转210RN产线改造的经济性优势。预计今年6-8月期间,仅切线改造带来的新增210RN年产能将超过40GW。

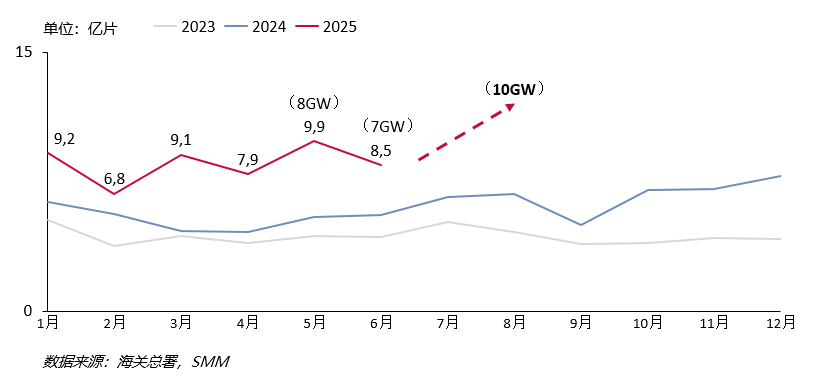

从供需平衡看,8月电池市场整体将维持紧平衡状态。国内,有效组件需求为45-46GW;海外,在政策窗口期带来的需求前置刺激下,头部厂商海外订单占比的显著提升(特别是183尺寸产品),预计本月电池出口量有望在今年7-8GW的基础上再增加,达到10GW以上,使得电池的有效供给能够被需求所消化。过程中,尽管海外需求的持续性有限,月末会出现一定库存积累,但整体库存水平仍处于可控范围,不会对价格形成显著的下行压力。

2023-2025.06 中国电池片月度出口分年份对比

产业链其他环节方面,上游硅片排产保持稳定,样本内中国企业排产总量维持在52-53GW,环比微增0.09%;下游组件排产则继续小幅收缩,样本内中企境内排产总量为45-46GW,环比下降0.51%。

当前产业链呈现"硅片维稳、电池微增、组件收窄"的差异化排产格局,反映出电池环节正在经历的短期供需优化和结构性调整。短期受益于海外市场需求,但长期来看,电池环节的利润空间仍将面临组件端的持续挤压。以及,近期据企业反映,原定取消光伏电池和组件出口退税的政策可能出现延期,这一不确定性可能导致海外客户推迟备货计划,进而削弱其采购意愿。若海外需求因此提前回落,电池片价格或将面临比预期更早的下行压力。

新版网站入口

新版网站入口