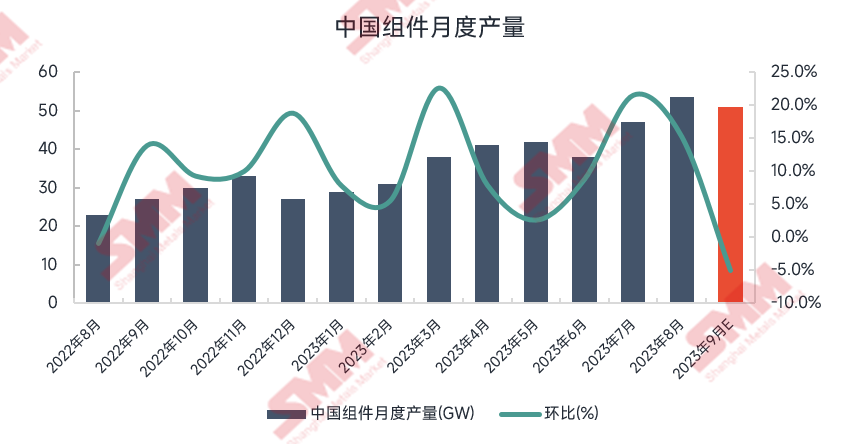

9月组件排产预期下降 终端需求提振迟迟未到【SMM分析】

据SMM统计,8月国内组件产量约为53.7GW,环比7月上涨15.2%,相较7月份21.5%的环比增幅,8月组件产量增速明显放缓。对于9月产量预期,9月国内组件产量预计51GW,环比8月下降5%,出现减产现象。

据SMM了解,组件企业9月手中预期订单数量不稳定,后期实际落地订单数量可能出现波动。据SMM不完全统计,截至8月27日,8月终端定标总量约10.72GW,环比7月同期下降50.9%。8月分布式项目采购需求及交付偏多,集中式项目的大批量采购需求迟迟未见显著提振,整体终端需求增量不及预期,导致市场订单不足。下游终端与组件厂价格博弈情况频频出现,使终端对于供货保障出现些许担忧和考量,提货积极性走弱。9月组件企业实际产量可能会出现波动下滑,目前的排产预期偏乐观。

目前组件盈利仍未得到明显修复,头部企业因一体化优势及成本优势,利润状态尚可,三四线企业缺仍然面临亏损的压力,在此情况下有部分小厂选择减产或停产,因此,9月预期排产方面未有明显提升。硅片环节价格涨势不佳,电池片环节价格僵持,当前组件价格低位水平下,组件排产能够满足当下终端装机需求。组件厂家排产下修,借此下降电池片采购量,促使电池片价格下降,缓解自身利润空间。然而组件企业间低价竞争订单情况不乏出现,需求提振迟迟未来,且库存水位偏高的现状下,组件涨价可能性较低,利润困境将继续存在,因此对于组件排产提升的可能性较弱。

9月排产下降的其他原因之一是8月初组件高排产所带来的。回顾8月,组件的高排产加大电池片出货压力,使电池片价格上涨,进而导致小厂组件企业成本压力增大。据SMM了解,8月组件市场分化严重,内部竞争呈现加剧状态,各厂家之间维持较大价格差距。二三线企业报价重心有上移迹象,一线企业为保证市场竞争力继续维持低价向其余企业施压,组件成本价格倒挂现象持续存在。组件已然成为光伏产业链中利润最小的环节,小厂甚至处于零利润或亏损状态,打击生产积极性。同时组件库存仍然保持高压状态。蒙受库存和成本压力影响,部分企业开始出现减产现象。因此,8月最终实际产量相较于排产预期出现了2-3GW的下滑,也使9月的排产积极性下滑。

新版网站入口

新版网站入口